Сегодня на площадке КГД Министерства финансов РК прошла пресс-конференция с участием представителей СМИ на тему «Всеобщее декларирование. Имущественный доход. Как платить налоги при сдаче в аренду жилья»

О текущем состоянии, перспективах и проблемных вопросах всеобщего декларирования, имущественном доходе и налогообложение доходов от сдачи в аренду имущества рассказала руководитель управления администрирования доходов физических лиц Комитета государственных доходов МФ РК Дина Кусаинова в ходе пресс-конференции в Комитете государственных доходов МФ РК.

С 1 января 2021 года в Казахстане введено поэтапное всеобщее декларирование.

Основной задачей всеобщего декларирования является:

• обеспечение справедливого налогообложения и совершенствование социальной политики;

• создание эффективного механизма контроля доходов физических лиц;

• снижение уровня коррупции и теневой экономики.

Так, с 1 января 2021 года «входную» декларацию представили госслужащие и приравненые к ним лица, а также их супруги- порядка 580 тыс. физических лиц.

На втором этапе, в текущем году, представили работники госучреждений и квазигосударственного сектора, а также их супруги -порядка 2,1 млн человек.

На третьем этапе, с 1 января 2024 года, декларацию представят руководители и учредители (участники) юридических лиц, индивидуальные предприниматели, а также их супруги. Планируется порядка 3,9 млн. физических лиц.

На четвертом этапе, с 1 января 2025 года - представят остальные категории граждан (например, работники частных структур, пенсионеры, домохозяйки, студенты и другие). Планируется охватить более 6,4 млн. физических лиц.

Итого в систему всеобщего декларирования войдут около 13 млн. человек.

Система всеобщего декларирования заключается в предоставлении всеми гражданами «входной» декларации, в которой отражаются все зарубежные активы, движимое, недвижимое имущество физического лица. Такие как:

• недвижимость и транспорт за рубежом;

• деньги в иностранном банке свыше 7,3 тыс. долларов США (1 000 МРП);

• доля участия в иностранной компании;

• ценные бумаги, цифровые активы (биткоины и др.);

• договор долевого участия (доля в жилом здании);

• инвестиционное золото (золото в слитках);

• объекты интеллектуальной собственности и авторского права;

• наличные деньги в пределах 34,5 млн. тенге (10 000 МРП);

• договора займов с другими лицами, нотариально заверенные до 31.12.2023г.;

• другое имущество (по желанию), стоимостью свыше 3,4 млн.тенге

(культурные ценности, ювелирные изделия, породистые животные и др.)

– оценку нужно сделать до сдачи декларации (по состоянию на 31.12.2023г.).

Необходимо максимально достоверно задекларировать активы, находящиеся за рубежом и в Казахстане. В дальнейшем стоимость активов будет учитываться при определении налогооблагаемого дохода.

Поэтому перед заполнением декларации рекомендуем:

подготовить соответствующие подтверждающие документы;

оценить у независимого оценщика имущество, стоимость единицы которой составляет более 1000 МРП (3,5 млн тенге) по состоянию на 31.12.2023 года (при желании);

заверить договора займов у нотариусов, по которым факт передачи денег осуществлен до 31.12.2023 года;

проверить наличие активов и обязательств в Казахстане посетив следующие сайты:

1) по ценным бумагам https://portal.kacd.kz;

2) по договорам о долевом участии в жилищном строительстве https://homeportal.kz; https://www.gov.kz/services/3910?lang=ru;

3) по объектам интеллектуальной собственности, авторского права https://gosreestr.kazpatent.kz;

4) по имуществу, переданному в доверительное управление https://egov.kz/cms/ru/services/pass077_mu;

По наличию дебиторской/кредиторской задолженности (договор займа) необходимо направить запрос в Республиканскую нотариальную палату посредством системы Doculite.

В последующем ежегодно представляется декларация о доходах и имуществе (форма 270.00), в которой отражаются доходы, полученные за календарный год, сведения о приобретении либо отчуждении имущества за рубежом.

Госслужащие и приравненные к ним лица указывают сведения о приобретении и отчуждении имущества в Казахстане и за рубежом, а также источники покрытия расходов на их приобретение.

Так, в ежегодной декларации о доходах и имуществе отражаются:

• доходы, облагаемые физическим лицом самостоятельно (имущественный доход, доход от сдачи в аренду, продажи недвижимости, транспорта, ценных бумаг, доходы из-за рубежа и др.);

• налоговые вычеты (расходы на мед. услуги, образование, выплаты по ипотеке, вычет для многодетных семей);

• приобретение/отчуждение имущества, включая безвозмездно полученное (недвижимость, транспорт, ценные бумаги, цифровые активы и др.);

• источники приобретения дорогостоящего имущества;

• ценные бумаги, цифровые активы (биткоины и др.);

• договор долевого участия (доля в жилом здании);

• инвестиционное золото (золото в слитках);

• нотариально заверенные договора займов физических лиц;

• доля участия в иностранной компании;

• недвижимость и транспорт за рубежом;

• деньги в иностранном банке свыше 7,3 тыс. долларов США (1 000 МРП).

О имущественном доходе, рассказала руководитель управления администрирования доходов физических лиц Комитета государственных доходов МФ РК Дина Кусаинова в ходе пресс-конференции в Комитете государственных доходов МФ РК.

Одним из распространенных доходов физических лиц, облагаемых физическим лицом самостоятельно, это имущественный доход в виде:

1) дохода от прироста стоимости при реализации физическим лицом:

- жилища, дачи, гаража, паркинга, объектов личного подсобного хозяйства, земельных участков под ИЖС, транспорта, прицепов в Республике Казахстан, находящиеся на праве собственности менее года;

- коммерческой недвижимости в Республике Казахстан;

- недвижимости и механических транспортных средств за рубежом;

- инвест.золота, цифровых активов, ценных бумаг, доли в компании в РК и за рубежом;

2) дохода от прироста стоимости при передаче физическим лицом имущества (кроме денег) в качестве вклада в уставный капитал юридического лица;

3) дохода, полученного физическим лицом, не являющимся ИП, от сдачи в имущественный наем (аренду) имущества лицам, не являющимся налоговыми агентами;

4) дохода от уступки права требования, в том числе доли в жилом доме (здании) по договору о долевом участии в жилищном строительстве;

5) дохода от прироста стоимости при реализации основных средств, объектов незавершенного строительства, неустановленного оборудования, нематериальных и биологических активов индивидуального предпринимателя, применяющего специальный налоговый режим для субъектов малого бизнеса либо для крестьянских или фермерских хозяйств.

Как определяется имущественный доход?

Доходом от прироста стоимости

является положительная разница между ценой реализации и ценой приобретения имущества.

В случае отсутствия стоимости приобретения: при получении имущества в наследство, благотворительной помощи, строительстве - положительная разница между ценой реализации имущества и оценочной стоимостью, установленной независимым оценщиком.

Справочно: при отсутствии оценочной стоимости – стоимость, определенная для исчисления налога на имущество Государственной корпорацией «Правительство для граждан», на 1 января года, в котором возникло право собственности на реализованное имущество

По земельным участкам - положительная разница между ценой (стоимостью) реализации имущества и кадастровой (оценочной) стоимостью земельного участка.

При реализации прочих активов индивидуальным предпринимателем, применяющим СНР, прирост определяется по каждому активу как положительная разница между ценой реализации и первоначальной стоимостью.

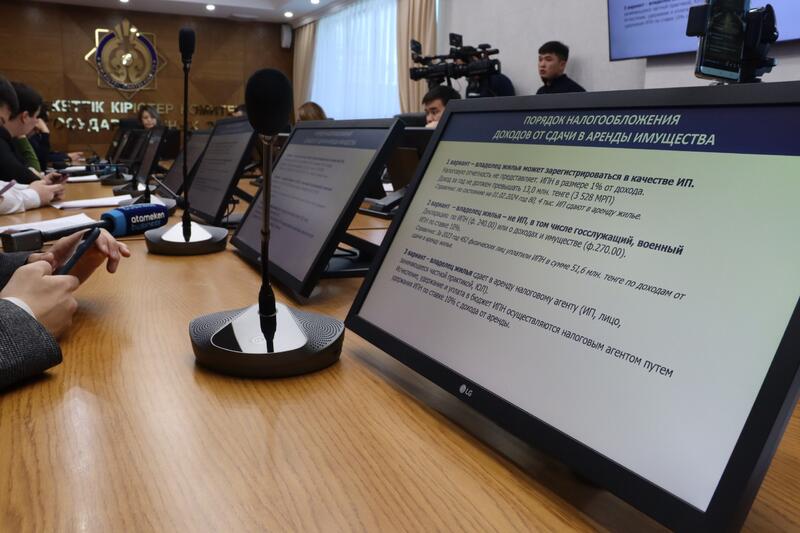

О налогообложение доходов от сдачи в аренду имущества, рассказала руководитель управления администрирования доходов физических лиц Комитета государственных доходов МФ РК Дина Кусаинова в ходе пресс-конференции в Комитете государственных доходов МФ РК.

Рассмотрим варианты, когда физическое лицо получает доход от сдачи аренды имущества.

1 вариант

– владелец жилья может зарегистрироваться в качестве ИП и применить СНР с использованием специального мобильного приложения. При этом налоговую отчетность не нужно представлять и уплачивает ИПН в размере 1% от дохода.

Доход за год не должен превышать 13,0 млн. тенге (3 528 МРП).

2 вариант

– владелец жилья – не ИП, в том числе госслужащий, военный. Представляют декларацию по индивидуальному подоходному налогу (ф. 240.00) или о доходах и имуществе (ф.270.00) в зависимости от вхождения в систему всеобщего ВД.

Уплачивают индивидуальный подоходный налог (ИПН) по ставке 10%.

3 вариант

– владелец жилья сдает в аренду налоговому агенту (ИП, лицо, занимающееся частной практикой, ЮЛ).

Исчисление, удержание и уплата в бюджет ИПН осуществляются налоговым агентом путем удержания ИПН по ставке 10% с дохода от аренды.

Физические лица, вошедшие в систему всеобщего декларирования

(представившие «входную» декларацию об активах и обязательствах) представляют декларацию о доходах и имуществе (форма 270.00) в срок до 15 сентября года, следующего за отчетным годом.

Уплачивают ИПН по ставке 10% от дохода в срок до 25 сентября года, следующего за отчетным годом.

Физические лица, не вошедшие в систему всеобщего декларирования,

представляют декларацию по индивидуальному подоходному налогу (форма 240.00) в срок до 31 марта года, следующего за отчетным годом.

Уплачивают ИПН по ставке 10% от дохода в срок до 10 апреля года, следующего за отчетным годом;

Декларацию необходимо представить по месту своего жительства. через веб-порталы «Кабинет налогоплательщика», «Электронного правительства», мобильные приложения «e-salyqАzamat», Halyk, Bank Centercredit.

Также граждане вправе представить декларацию на бумажном носителе по почте либо в явочном порядке.

Источник:

Подписывайтесь на наш Telegram канал, и будте в курсе всех важных событий, вот ссылка -